Entenda a rentabilidade negativa dos títulos do Tesouro

22/02/13 12:48Ultimamente os títulos do Tesouro são considerados uma das opcões mais seguras e rentáveis de investimento.

De acordo com o post da série NTN-B Principal, para que se garanta as taxas firmadas na hora da compra de títulos, dois fatos devem ocorrer:

- O investidor permanecer com o título até seu vencimento.

- O governo honrar (não dar calote) no fluxo de caixa prometido.

Entretanto, alguns investidores resgatam, por algum motivo, o dinheiro investido nos títulos, revendendo ao governo os títulos comprados. A venda antecipada dos títulos do Tesouro requer um pouco de atenção, já que se desfazer dos títulos antes do termo final pode fazer com que o investidor tenha uma taxa distinta da firmada no ato da compra.

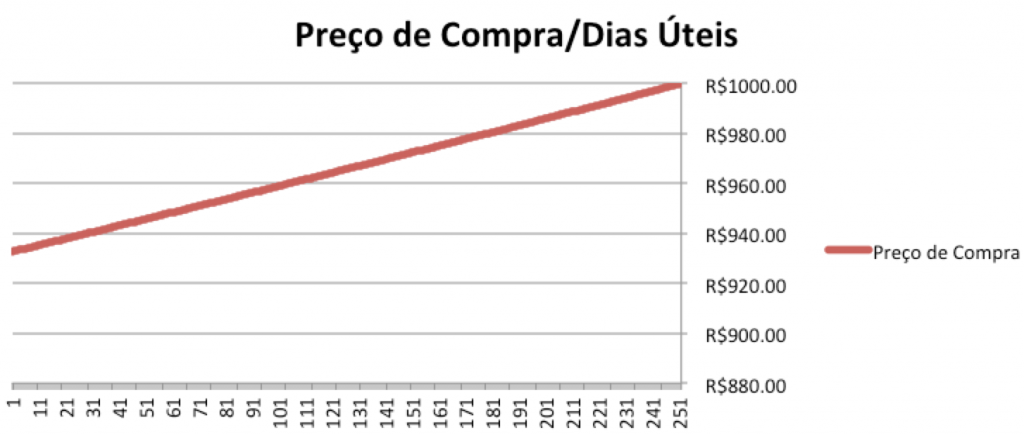

Para ilustrar a questão, segue o gráfico sobre o preço de uma LTN. A data 01/01/2013 (1º dia útil) representa quando o título de LTN foi comprado. Já a data 01/01/2014 (252º dia útil) indica, para efeitos ilustrativos, o vencimento do título.

O começo da reta representa o preço de compra do título e o final da reta representa o valor nominal do título, que vale R$ 1.000,00. Note que este gráfico exige um cenário em que não houve alteração de expectativa de juros no período.

Para encontrar o preço de compra do título, a fórmula utilizada é a seguinte:

Supondo que se deseja saber o preço do título, por exemplo, em 15/07/2013, ou seja , no 100º dia (152 dias antes do vencimento).

No 100º dia útil, o preço do título vale R$ 958,66. Lembrando que o valor de 7,25% representa o valor da taxa SELIC atual.

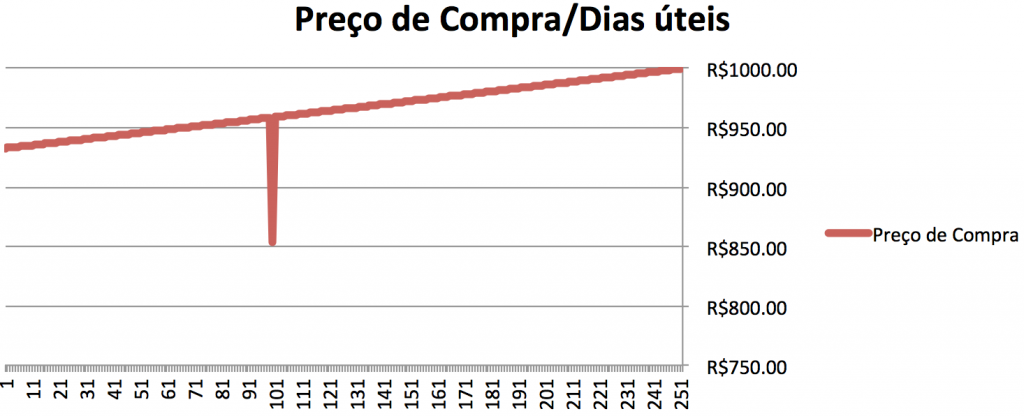

Suponha agora um segundo exemplo em que o investidor realize a venda antecipada no mesmo dia do exemplo anterior, ou seja, ainda em 15/07/2013. Porém, considere que justamente nesta data, governo surpreende o mercado e sinaliza que terá dificuldade de honrar seus compromissos em 01/01/2014. Como ninguém esperava por tal fato, a taxa requerida pelos investidores sobe subitamente, digamos para 30% e, por conseguinte, o preço do título cai.

Segue, então, o gráfico que mostra o reflexo deste aumento inesperado na taxa de juros sobre o preço do título.

A queda no preço (representado pela queda na linha do gráfico) indica o momento de alta inesperada na taxa de juros. Neste período, pela suposição, a taxa de juros passou de 7,25% para 30% a.a. (conforme planilha)

Neste novo cenário, a fórmula utilizada é a mesma:

Supondo que o investidor queria, então, realizar o resgate do título no 100º dia útil e que, como dito anteriormente, a taxa nesta data seja de 30% ao ano. O preço é encontrado desta forma:

No 100º dia útil, o preço do título vale, então, R$ 853,64. Este valor é representado no gráfico acima como sendo o ponto mais baixo.

Ou seja, com o aumento da taxa, o preço do título acaba caindo. Assim, se o investidor optar em realizar o resgate de seu título neste momento da economia, terá uma rentabilidade negativa, já que o preço de venda é menor que o de compra. Agora, caso haja uma queda inesperada na taxa de juros, o investidor se beneficiará, já que o preço do título subirá.

Para facilitar o entendimento, disponibilizamos uma planilha referente aos dados utilizados aqui. O leitor poderá simular as taxas e verificar na prática o reflexo no preço.

Bons investimentos!

Artigo em parceria com Miguel Longuini, graduando em Administração de Empresas pela FGV-EAESP e Diretor Administrativo/Financeiro da CJE-FGV.